纳指再度刷新历史新高,而今年以来累涨10%,从3月谷底反弹近50%。而恒指今天也继续跟随外围造好,收涨约1.1%。

事实上,美国股市中个股分化非常严重,纳指新高主要靠大市值股票的上涨,例如苹果、微软、亚马逊等。

根据资料显示,纳指超过2,500只成份股中,目前股价处于200天均线以上的,实际占比仅约60%,这水平跟疫情前差不多。

与上述的科技股比较,许多行业都处在严重的冲击下,表现远远落后于大市。

以近期强烈反弹的航空板块为例,美国全球航空ETF迄今为止整体下跌30%,而SPDR标普500银行ETF也下跌20%。即便是公用事业板块,也下跌了约2%。

相比下,恒指虽然只从谷底反弹近20%,但实际情况也没有那么差,不少物业股、医药股早前也创下新高,只是指数未能完全反映出市场情况,这某程度跟美股差不多。

所以,恒指也是时候检讨一下,学习上证综指对指数权重和编制进行改进,尽快引入更多具代表性的股票或行业。

这样恒指表现就不会一直处于死水般,才能吸引更多韭菜进场。

...............

昨天提到佳兆业美好(2168.HK)配股,今天物业板块也受此拖累。

其中,上市刚好逾半年的时代邻里(9928.HK)立马表示目前并无集资的需要,9.7亿元人民币的净现金能支持最少2年的并购活动。

另外,公司对2019至2022年的盈利年复合增长率预测达70%继续维持信心,更认为目前的股价被低估。

物业股估值虽高,但相信还未到泡沫程度,主要是在母公司支撑下,两三年来的增长不成问题,既然逻辑不能被推翻,泡沫爆破也就暂时谈不上。

早前也提过,在高确定性下,物业股应该还是今年内市场最香悖悖的资产之一。

而这些核心资产,估值已不能回到以前的估值区间,调整后的价格也不会很低,所以想买的话要调整自己的心态。

但留意,不要追涨去买,再强的股票也一定会有调整的时候。

...............

猫眼娱乐(1896.HK)发布公告,委任刚刚上任阅文集团(0772.HK)CEO的程武为公司非执行董事。

明显地,此次更换董事与早前阅文类似,意味着猫眼将与腾讯(0700.HK)于未来将会有更多协同。

目前,猫眼在在线电影票务业务中拥有领先地位,市占率逾60%。

这项核心业务占总营收逾一半,虽然预期未来不会出现高增长,但在补贴消退下,已经成为重要的现金牛业务,去年更因此转亏为盈。

2019年,公司归母净利4.6亿,2018年则净亏损1.4亿。

同时,这核心业务除了产生现金流,还能为猫眼提供大量的用户数据,让其沿着电影价值链扩张,包括上游内容服务和广告等。

事实上,在电影发行和制作方面,运用数据分析提高项目成功率在海外已是很平常的事。

因此,猫眼绝对有机会凭借这方面的优势,从传统分销商和推广者手中获得更多的市场份额,而长远的另一个盈利增长点也在于此。

至于腾讯方面,目前持有猫眼近14%股权,而两者于去年共同搭建了「腾猫联盟」,由票务、产品、数据、营销及资金五大全文娱平台组成。

腾讯能给猫眼带来的,明显就是其生态资源价值,包括微信的流量、阅文的IP、腾讯视频的内容等。

而对腾讯来说,虽然已有着成熟的泛文娱生态,但猫眼票务业务的价值、以及其垂直领域的布局、影院网络,对腾讯进一步发展文娱产业仍然是必要的。

此次变动程度虽然不能与阅文相比,但两者进一步融合还是值得期待。

...............

国泰(0293.HK)宣布了一项资本重组计划,集资总额约390亿港元,包括发行优先股和认股权证、以11供7方式供股、以及过渡贷款融资。

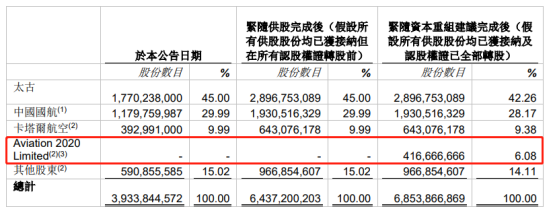

一系列计划完成后,太古、国航和卡塔尔航空的持股将会降低,香港政府则会持有6.08%。

11供7,供股价4.68港元,折让约46.9 %,基本上,小股东也没得选择,只能供下去,不然股权会被摊薄接近一半。

最麻烦的是,你要至少拥有11手国泰,即价值接近10万元,才不会有碎股出现,公司根本不会顾虑一下小股东,还要政府出手帮助,这样的局面真的很难看。

而按比例推算,国泰每股合理价约为7港元,相当于停牌前折让约20%,明天有戏看了...

...............

最后,继网易、京东之后,有外媒指出新东方及好未来也计划回流。

目前两者市值分别约1,600亿和3,000亿港元,随着更多中概股回归,港股每日成交能维持目前1,200亿港元以上水平,相信将没有难度。