三季度的中国公司财报普遍表现不佳,消费行业也到了近年来增速最低迷的时刻。但是,消费行业的不景气只是局部的,一些外企在这段时间在中国捞得盆满钵满。

沃尔玛旗下的山姆算一个,而高端运动服装品牌lululemon也算一个,三季度,lululemon中国仍然维持了33%的增速,并且其体量也不小,接近17亿人民币的收入水平。

Lulu增速甩开了大部分国产运动品牌,其中,安踏、李宁,只能维持个位数的增长。

在消费降级,消费不振的情况下,lululemon的成绩让人印象深刻,而中国区的强力增长支撑,外加上停滞的北美区的边际改善,新的回购授权计划,lululemon的股价也成功开启一波底部反转,大涨16%+。

而同时也能看到中国区的其他外资新鞋服品牌,HOKA、ON,也都在攻城略地,反倒是主打性价比的国产鞋子,没有受益消费下行的趋势。

这些新的品牌有望成长为全球性鞋服公司,自然应该多加留意他们的股票。而对于中国区,高价值外资品牌能在中国逆势夺取市场份额背后的原因,则更要有清晰的理解。

一、高值品牌的崛起

Lululemon这么多年来的经营,毫无疑问是成功的,如今已经成为全球最大的女性运动服装品牌之一,其关键在于其产品的创新性,瑜伽裤本来只是一个小的运动服装品类,但是靠着面料和设计革新,大大颠覆了过去的产品,然后绑定女性她经济和释放自我建立了社交属性,最终变成了一个时尚风潮。

但随着公司年收入逐渐接近100亿美元水平,市值也短暂超过阿迪安踏,仅次于耐克,触摸到了成长的天花板,增速下滑。2024年,进入了快速的调整期,股价大幅下行。但此次财报中披露的数据,又让大家看到了信心,Q4的指引增速上调到8-10%,增速在回升。

其中,中国区36%的增速尤为亮眼,这几乎就是公司的救命稻草,这个增长也是值得研究。

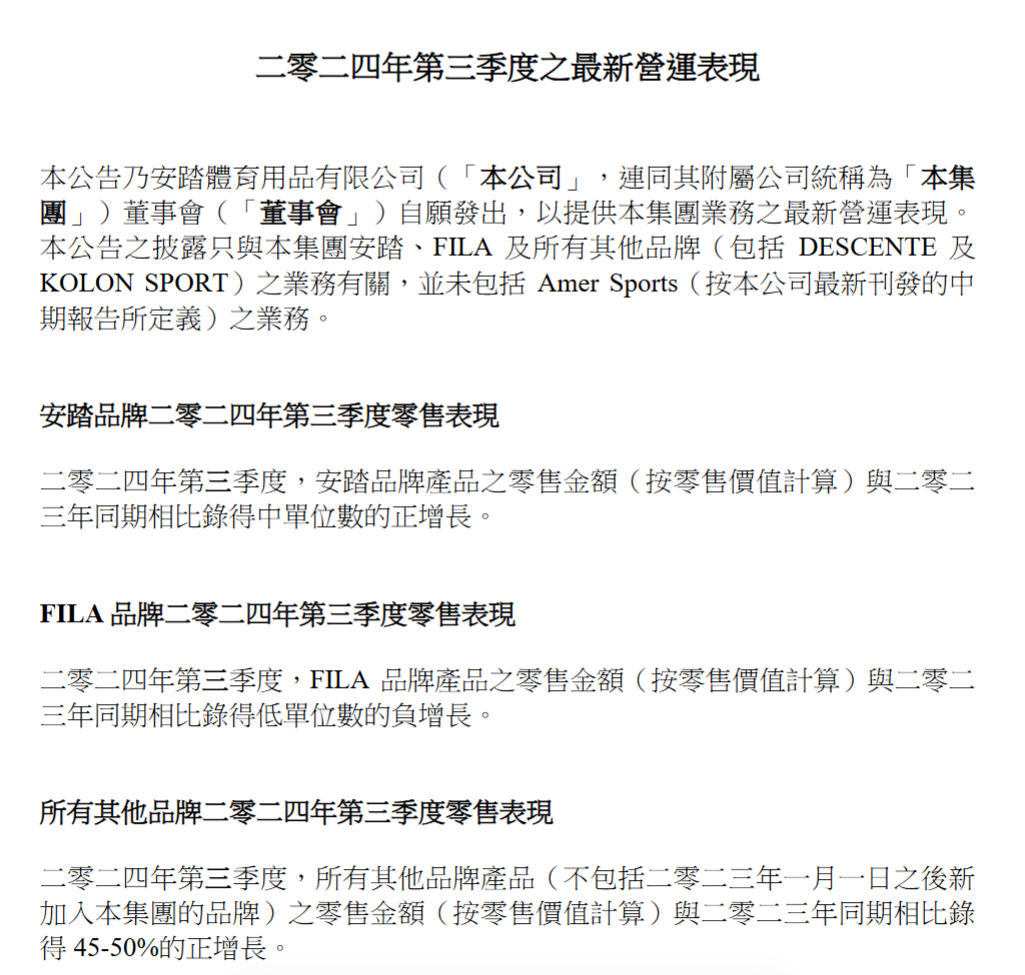

可以看到,中国区Q3的鞋服行业表现是一般的,其中,巨头安踏,核心品牌单位数增长,而李宁整个品牌负增长,特步增长也是中单位数增长,361度则勉强达到10%的增速。

外资巨头方面,耐克Q3大中华区下滑4%,阿迪达斯的中华区则增长8.7%。

可以说头部企业成长表现都相当一般。它们平均客单价之间也都在差不多的水平了,主要面向普罗大众。这段时间也有一些降价或者促销,但并没有因此调动行业的景气回归。

中国品牌中也有一些不错的表现。安踏的子公司亚玛芬体育,Q3的表现迅猛,中国区Q3增速达到56%,亚玛芬旗下的始祖鸟目前接近是奢华运动级的定位,比lululemon、HOKA、ON等客单价都还要高不少,而亚玛芬旗下定位网球鞋服的威尔逊、跑鞋的萨勒蒙,客单价也都是在千元左右。

上市公司ON昂跑的增速也相当可以,亚太地区的收入高增79.3%。

以上各家公司的出色表现,均有它们各自定位上的优势,它们价格和产品方向也不尽相同。基数也不相同,增长的原因不可一概而论。

而这些高值品牌的故事,也并非无懈可击,首先是它们体量都不大,收入增速还是很容易做高的,很多消费者都是首次购买,中国下沉市场城市还有大量从未了解这些品牌的潜在用户。

对于没买过的品牌,人们尝鲜的支付意愿总是会高一点,这也跟许多餐饮网红店是类似的。另外,作为新品牌,短期内其定位产品设计上可能没有完全一样的竞争者,但若该打法被证明可以成功,自然会逐渐出现新的模仿者,来抢夺份额以及压缩定价。

所以,这些品牌的表现也可以说是吃了尝鲜红利,基数太小。

形成复购,在竞争中保持份额,才是一门好生意的关键,这些品牌还有很长的路要走。而关于复购和竞争的问题,这一点,则在lululemon的美区有暴露。

曾经的FILA增速也远高于安踏主品牌,但今天FILA增速甚至不如安踏本体,亚玛芬成了安踏子品牌里的高增速部分。原因是,FILA已经从尝鲜期步入了复购考验阶段,转变中面临阵痛。而亚玛芬的几个子品牌,还在快速渗透的阶段。

从中可以说明,鞋服市场是喜新厌旧的,有新的设计或者定位创业的服饰品牌,短期内更容易带来成长的,李宁被安踏甩开,正是在于其塑造新品牌的能力不佳,而安踏非常擅长于此。

真正要注意的是,新品牌增速快必然的,但是高价值新品牌也能轻易起来,就不是必然的了。人们愿意支付普通安踏3-5倍的价格去买安踏的子品牌,而以前如果这些鞋服巨头推出一些新的品牌贵个1倍,就很难被市场认可。

也说明一个问题,当下中国消费者对于个性,细分创新的溢价非常高。换句话说,做高值创新品牌在中国相当有前景。

而在回到lululemon,在中国的成功,也是基于其全球成功的延伸,在过去lululemon快速成长的几年里,瑜伽裤外穿风靡欧美,慢一拍(跨国发展有时间差)的中国市场,这个阶段风气才开始成型。所以还有导入红利,而另一方面,lululemon中国缺乏真正的竞争者。

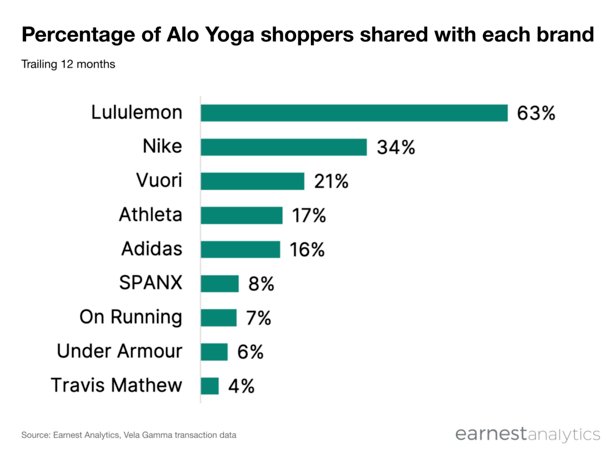

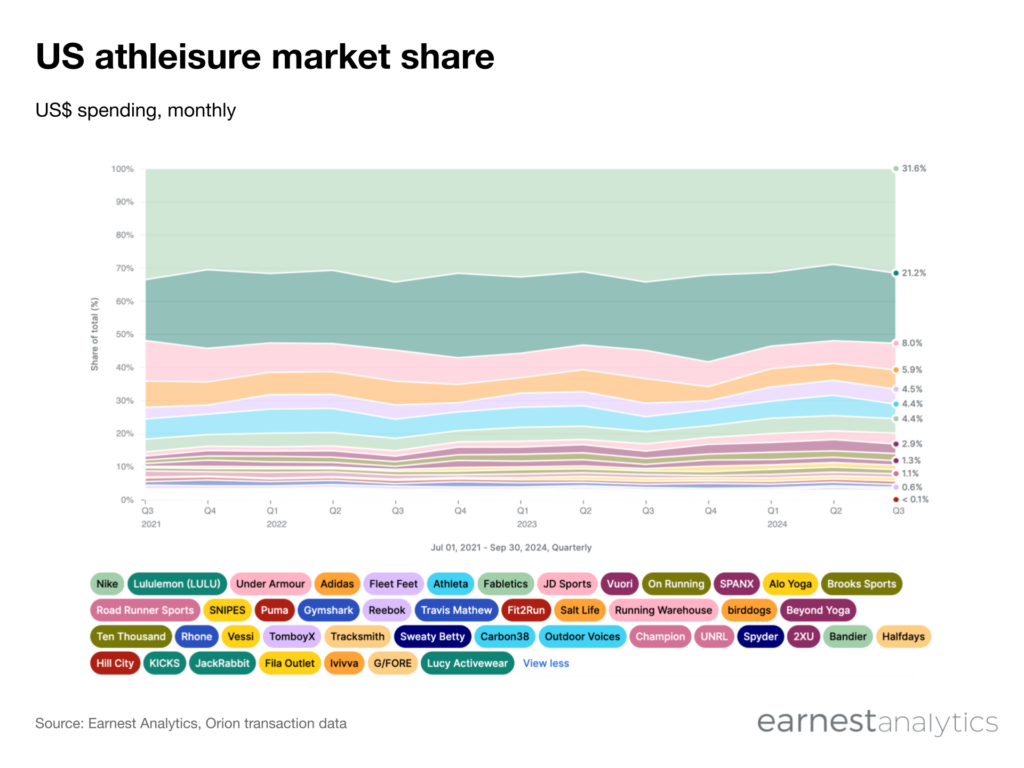

海外的强劲对手,Alo yoga,2025年才打算进入中国开首店,这个公司目前在海外跟lululemon打得有来有回,是最大的麻烦之一。因此,目前lululemon中国的增速,含金量不是很高,只是吃到了短期的无竞争红利。

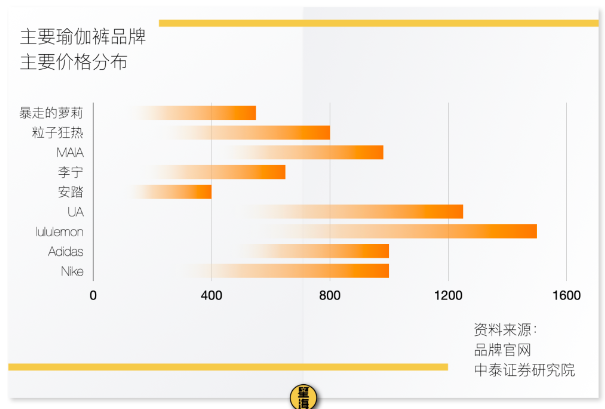

还有两类竞争者,一类是巨头的瑜伽、女性、休闲运动子品牌,安踏、李宁等在这些品类还没有完全铺开。在主场,如果一个鞋服品类有大空间,他们是不可能放弃的,而它们的本土经营能力也要比耐克阿迪强。目前,安踏已经收购了MAIA ACTICE,但MAIA的铺店数量还是比lululemon少很多,竞争尚未充分。

另一类竞争者就是中国小型的,主打平替的初创鞋服品牌,如图里的暴走的萝莉、粒子狂热等,它们最终未必会成功,但是同样会影响市场份额。

结合下来,lululemon内外的对手还没有充分进场,在压力下保持30%的中国区成长,或许才更具有说服力些。

从中可以看到,lululemon中国区的出色成长,有外部因素,也有自身因素,但期待中国区长期成长不现实,中国市场表现只是落后北美市场一个版本,后面步其后尘(降速,竞争加大)概率很大。

Lululemon的中国增长不是重要的趋势,重要的是从中国市场看到了高值的创新鞋服品牌都容易渗透。亚玛芬中国更具有代表性,毕竟其客单价是最高的。

二、北美区表现反转了吗

作为一个加拿大公司,lululemon的经营指标关键还是在北美区,中国区市场再怎么增长,也不可能变成发展的核心。

目前实际上在美国市场,公司占有率也配得上其市值。曾经市值接近耐克,但是实际上这个逻辑没多大问题。

此次业绩其实要说看点,就是整体增速回升,其中北美区增长2%,相比上季度1%有变化,并且也增加了10亿的回购。回购并不是关键的,业绩下滑了,回购再多也没用。

北美区业绩中,加拿大增长9%,美国0%,环比略有改善,加拿大有主场加成,但却也是lululemon最先普及的市场,此前lululemon的问题无非就是瑜伽裤的渗透见顶,几乎没有什么新用户了,消费者大部分都已经认知了瑜伽裤概念,都是复购。加拿大的市场表现,还是证明了lululemon有突破天花板的能力。

目前的Lululemon正在向全品类,全性别转变,局限在女瑜伽服做不大,总不能靠这么一个单品超越耐克吧。所以看到的是,逐渐转变为多品类的大众品牌,这是一个考验,而加拿大市场是一个风向标。

但全品类的走通,lululemon也逐渐变为大众品牌,增速也必然是巨头水平,不可能大幅甩开行业,投资者对于lululemon未来的业绩增长,得有一个合适的增速预期。比如说平稳发展的话,就是高于耐克几个点,10%左右的年化增速就差不多了,过去的高成长驱动高估值,高涨幅的阶段还是过去了。

新的突破,则要来自于新的大创新,而不是建立在已有的成功产品、品牌的啃老式拓展,比如再造瑜伽裤以外的服饰品类大爆品,并且引领风潮。甚至在男装打造一个跟女瑜伽裤一样的大趋势。当然这可以是在自己品牌内完成,也可以通过新的子品牌来完成,目前能看到的能让lululemon回归高增速的,就只有这么几个驱动因子。

大涨是过去担心这个吃大品类的公司在渗透结束后,复购下滑,业绩倒退的证伪。但没有证明公司可以维持未来的高增速。现在的估值也相当合理,而在过去收入增速CAGR为12-15%左右时,lululemon的股价表现是这样的,这是投资者真正需要注意的问题。

结语

所以从lululemon的表现趋势中,看到的是中国市场对创新鞋服品牌很高的溢价能力,这给到了那些善于从0到1的公司很大的机会。中国消费市场并非那么难做,相反,容易出现高利润率高成长性的新消费品牌。

而就lululemon股票而言,不能说出现了很好的抄底机会,短期来看,仍然是在2021后的4年平缓震荡中,大的趋势就是从大爆品但品类转向全能巨头,稳定性的确认,低增速的确认。估值的回升,最悲观的时候,lululemon也是跌到了15倍PE左右,不能期待瑜伽裤风潮爆发这几年的高涨幅。

不过若作为一个增速+版本的耐克来看待,有充分的股东回报能力,lululemon那仍然不失为一个稳健配置的鞋服行业超额表现标的。