近期,上半年跑出超额收益的红利股跌近10%,再度引起不少投资者讨论,高息股这轮是回调还是结束?这次是不是一个上车的机会呢?

实际上,每当高息股有阶段性回调时,都会出现这样的讨论。此前也提到过,高息股是在不断被市场共识的阶段,高息股年内回报仍然是远远跑赢大部分中国资产的。

例如,近期刚纳入港股通的平安香港高息股ETF(03070.HK),截止7月26日,年内录得25%的涨幅,在本轮回调里也只跌去7%,相比起科技股10-15%的回调幅度,高息股的回调幅度并不算大。

若只通过短期股价调整就判断高息股是否结束,那过于片面。事实上,高息股逻辑在目前的大环境下是越买越顺的,当社会资产收益率下行时,高息股吸引力将继续扩大,只要核心逻辑未发生改变,那现金流强劲的高息股仍然值得配置。

当然,买高息股对选股是有一定考验的,并不是只要股息高就可以买,还要考虑到稳定盈利、后续分红能力强的公司。

那么,先回顾下近期高息股为什么跌,以及在下跌的时候,哪些高息股最抗跌?

回调带来的上车机会

首先,以中海油为例,近期H股中海油跌近15%,是这轮回调里跌幅较大的一家,因此最近其他资源股也有些回调。但由于中海油的运营情况未发生变化,下跌原因更多地是受宏观和市场交易影响。

在过去半个月内,国内外宏观变化对高息股都有所影响。

影响中海油的主要是行业因素,随着川普回归的可能性上升,川普在外媒采访中透露,重新上任后会推动美国石油商增产石油,川普将尽力打压高油价,这使得近期油价有所下跌。

再叠加上今年中海油涨幅过大,年内最高涨近80%,所以有部分资金顺势获利了结,引发海油的回调。

不过,基于产油商和产油国的盈利角度来说,目前就说未来会大规模增产也并不现实,尤其是在产油国与美国关系恶化的背景下,这点更多地是影响油价短期波动的因素,增产逻辑还未成立。

从交易角度上说,目前市场能带来稳定回报的资产并不多,高息股里有部分资金是看着股息率炒估值溢价,把高息股当避风港,在前期经历了较大涨幅的透支后,这部分资金选择退出导致回撤也是很正常的情况,最重要的是长期投资的“红利”因子没有变化。

简单来说,高息股上涨逻辑主要分为三点:1、长期增长预期增速下行;2、无风险利率处于下行趋势。3、资产荒周期下,企业分红率提升,股息率与无风险国债利率的差额扩大。

再看到近月的国内宏观角度,实际上是继续有利于高息股逻辑的。

一方面是6月份国内消费数据并不好,二季度GDP增速从一季度的5.5%下滑至4.5%,经济数据依旧表现疲软。另一方面,7月22日央行宣布1年期和5年期LPR降息10BP。

在经济疲软+降息之下,10年期国债收益率再创新低,最低触及2.13%。与此同时,近期保险的增额终身寿险产品年利率也跌穿3%至2.5%,银行存款利率跌至“1”时代,资产荒的情况依旧在加剧。

可以说,市面上能提供到3%以上收益率的产品已经寥寥无几了。

反观,再看到近期调整后的高息股,中海油、中移动、中石油仍有6%以上的股息率,远远高于国债水平,也远高于保险产品。更重要的是,买国债和买保险产品,高息股提供的流动性是不一样的,更不说还有估值上涨。

而从垄断性国企的竞争格局和市值管理KPI来说,这类型的高息股支付股息能力不用担心。

换个角度看,如何判断高息股是否还能买呢?

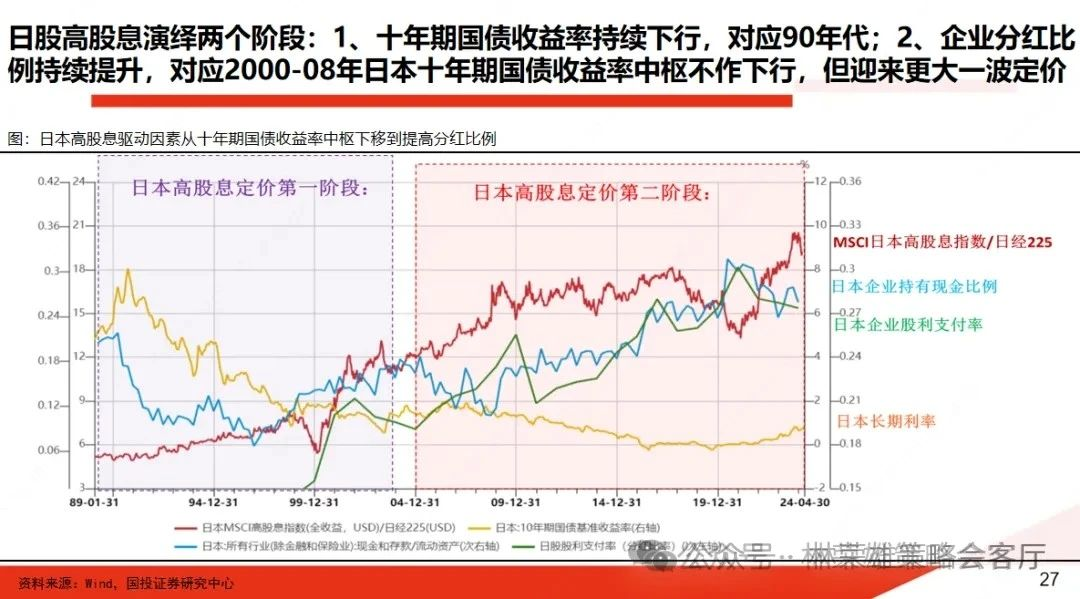

我们可以借鉴日本90年代后,外资炒作高息股的经验,结论:1、只要高息股利率高于无风险国债利率,那提供稳定回报的分红因子依然有投资价值。2、当企业分红比例持续提升时,即使国债收益率稳定在某个位置不再下行,但高息股会迎来更大一轮的定价。

考虑到安全边际,若股息率在5%以上,那高息股就有继续配置的价值。恰好近期高息股的回调,是个不错的回调上车机会。

值得注意的是,除了港股的三桶油、三大运营商股息率均在6%以上,目前港股的中国银行、工商银行、建设银行、农业银行、交通银行的股息率均在7%的水平。

对于投资者来说,买十年期国债只有2.1%的回报,那为什么不选择买兼具安全性和高回报的国有银行股呢?

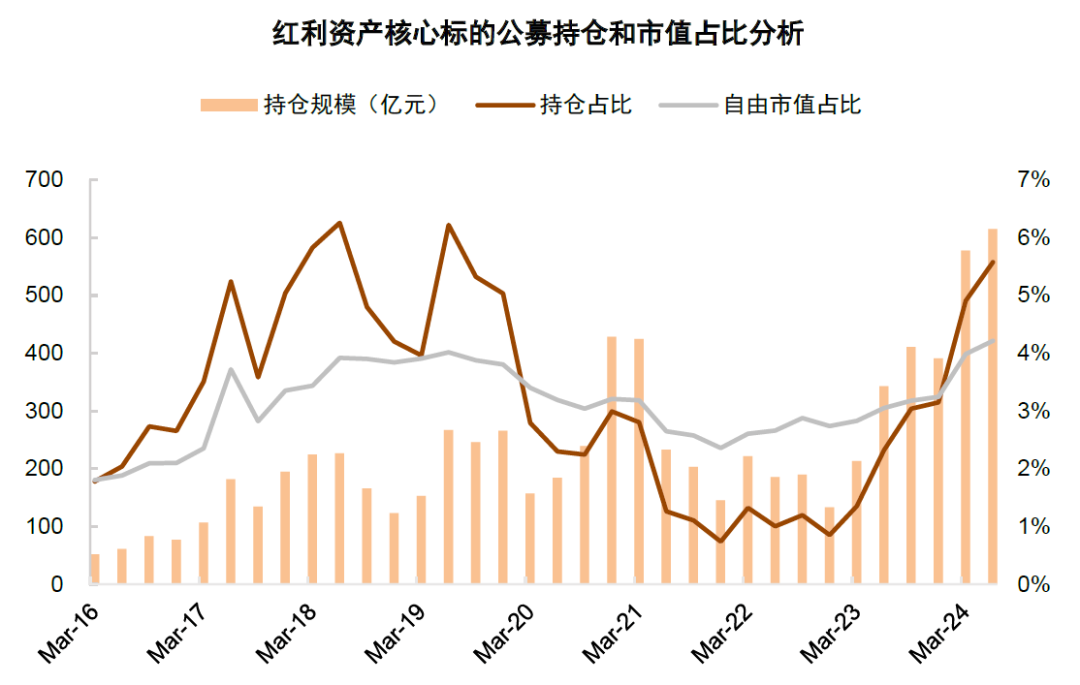

截止24Q2,央企整体配置比例从15.4%升至17.2%,电信、建筑、石油石化、煤炭和银行等五个行业大型央企仓位由3.3%升至3.6%;高息股主题关注度持续升高,以中证红利成分股测算的仓位从5.1%提升至5.6%,但仍处于低配状态。

买高息股的资金不仅仅是公募机构配置,还有更大增量资金的保险机构,保险机构以应付未来长期的降息环境,在逐步扩大高息股的持仓。

而配置高息股方面,保险机构更倾向于港股的高息股。因为在A/H两地上市企业,由于H股的折价率,普遍是H股公司的股息率更高,即使在扣除红利税之后,也仍然是投资H股的高息股性价比更高。

例如,H股中国银行股息率为7.5%,而A股中国银行股息率为5%;H股中海油股息率为6%,A股中海油股息率为3.9%;H股中移动股息率为6.6%,A股中移动股息率为4.2%。

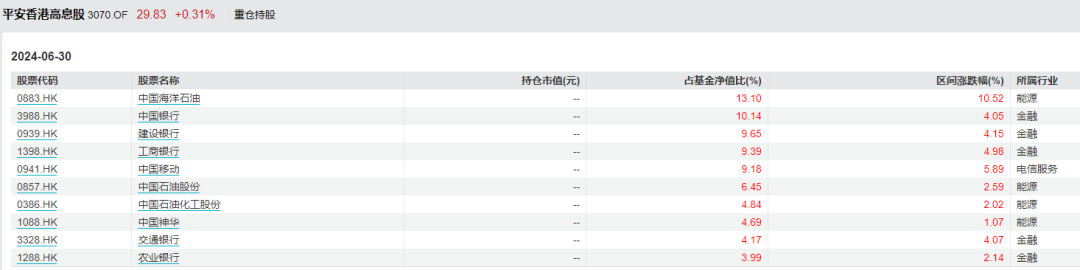

不过,正如开文提到的,投资港股高息股对选股上是有一定考验的,所以通过ETF的方式将高息股一网打尽是个不错的选择。

举例来说,近期港股通刚纳入的平安香港高息股ETF(03070.HK),年初至今涨幅为25%。相比起同类型的ETF,例如,工银港股通高息精选,年初至今涨幅为9%,博时恒生高股息率ETF,年内涨幅为7%;标普港股通低波红利指数,年初至今涨幅为9%;

为什么差距那么大呢?

拿博时恒生港股通高股息率ETF举例来说,自5月底以来回调幅度为11%。同期,平安香港高息股的回调幅度为3%。

从持仓上看,博时恒生港股通高股息率ETF的重仓股十分分散,且前几大重仓股也并不是市场最青睐的高息股。

但问题在于,并不是股息率高就代表有投资价值,而要重点关注盈利和分红能力。若持仓集中度不高,在大市回撤时,不好的持仓选择带来的拖累就更加大了。

反观,平安香港高息股ETF的持仓集中度很高,主要集中在三桶油、国有银行、电信运营商,这些护城河最稳固的公司占ETF持仓的75%。这点就像美股炒科技7姐妹一样,真正为指数贡献上涨的主角只有头部那几家,投资大逻辑最重要的是选的对。

所以,截止7月26日,平安香港高息股ETF(03070.HK)跑出25%的涨幅,并且,过去一年的派息率高达6.94%,为投资者提供了超过30%的回报。远远领跑于同类型高息股ETF平均15%的回报。

结语

在“资产荒”现象加剧的背景下,未来一年内可能会看到美元降息、国内利率继续下行,当核心逻辑未变化的情况下,近期阶段性回调后,反而为高息股提供了更好的配置机会,而配置时也应该选择跑出回报最佳的ETF。